Запровадження обов’язкової накопичувальної пенсійної системи в Україні постійно відкладають. Навіть на початку шляху, у 2004 році, Україна була однією з останніх країн колишнього соцтабору, де ще діяла лише солідарна система пенсійного забезпечення. Накопичувальні пенсії існують у розвинених країнах світу вже десятки років. Наскільки вони успішні та які реформи там доводилося проводити останнім часом? LIGA.net проаналізувала пенсійні зміни як розвинених країн, так і країн, що розвиваються. Серед них є як успішні моделі, так і ті, що дали тріщину через економічні кризи. Але у світі поки не було прецедентів, коли країна повністю відмовилася б від накопичувальної пенсійної системи. Які висновки зі світової практики потрібно зробити Україні?

Найкращі пенсійні системи світу

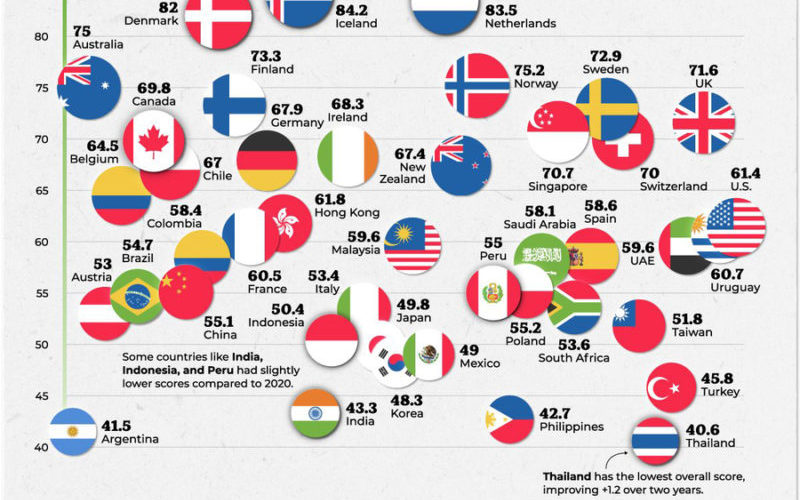

Згідно з дослідженням консалтингових компаній Mercer та CFA Institute, рейтинг найуспішніших пенсійних систем світу очолюють країни «класичного Заходу»: Нідерланди, Данія та Австралія. Далі йдуть Швеція, Норвегія, Швейцарія та Німеччина.

Ключова характеристика пенсійних систем цих країн — багаторівневий устрій, зазначають аналітики Mercer. Зазвичай, пенсійне забезпечення працює одночасно на трьох рівнях. Перший — державний чи солідарний (виплата базової пенсії). Другий — професійний чи приватний (обов’язкові внески до пенсійних фондів залежно від доходу учасників системи). Третій рівень — добровільний.

Висновок аналітиків Mercer за підсумками аналізу найуспішніших пенсійних систем: вони не змогли б досягти успіху, якби в них працював лише один з рівнів.

У країні-лідері рейтингу, у Нідерландах, пенсіонери отримують близько 80% передпенсійного заробітку після припинення роботи. На додаток до обов’язкових першого та другого рівнів, у країні один з найвищих у Європі відсоток громадян, які роблять добровільні накопичення на пенсію в молодому віці — 28%.

Ще вищі цифри — у Німеччині (56%) та Швеції (36%). У Данії та Норвегії — близько 22%, в Австралії — майже 20%.

Тренди останніх реформ

- Пенсійний вік

В Естонії схвалили поступове підвищення пенсійного віку з 63 до 65 років, а потім пов’язали його з тривалістю життя. Словаччина, яка ухвалила закон про пенсійну реформу у 2012 році, навпаки скасувала прив’язку пенсійного віку до тривалості життя та збільшила пенсійний вік до 64 років.

Італія ввела так звану «квоту 100». Вона дозволяє вийти на пенсію пенсіонерам-чоловікам у віці 62 років, які мають 38 років стажу внесків (у сумі — 100), жінкам — у 58 років за наявності 35 років стажу.

З 2021 року пенсійний вік у Нідерландах досяг 66 років, а 2024 року підвищиться до 67 років. У 2020 році Швеція підвищила пенсійний вік з 67 до 68 років, а 2023 року планує підняти його до 69 років.

- Податки для солідарного рівня

Угорщина поступово знизила розміри пенсійних внесків (аналог ЄСВ) з 15,75% у січні 2018 року до 12,29% у липні 2019-го.

Литва перекинула внески з роботодавця на співробітника: ставку знизили з 31% від щомісячного фонду заробітної плати до 1,5%, ставка внесків співробітника зросла з 9% від щомісячного заробітку до 19,5%, дефіцит, що залишиться, буде покриватися завдяки податкам.

Німеччина встановила нові мінімальні та максимальні ставки пенсійних внесків: не вище 20% та не нижче 18,6% до 2025 року.

Найнижчі ставки (нижче 10%) — в Австралії, Канаді, Кореї, Литві та Мексиці.

У Чехії, Франції, Італії та Польщі ставки внесків становлять 27% або вище.

- Накопичувальні пенсії

У серпні 2019 року в парламенті Естонії було озвучено альтернативу обов’язковим приватним пенсіям: якщо учасник відмовиться від приватного пенсійного накопичення, внески переходять до системи балів, завдяки чому співробітник збереже свої відрахування при виході на пенсію.

У Чилі з 2019 року обов’язкові пенсійні внески почали поширюватися на самозайнятих (осіб-підприємців).

Туреччина запустила автоматичне зарахування на приватні пенсії для дрібних роботодавців (з 5‒99 співробітниками) ще у 2017 році.

Польща запровадила новий професійний пенсійний план з встановленими внесками та автоматичним зарахуванням.

Литва переформатувала введену у 2004 році схему добровільних накопичувальних пенсій у систему автоматичної участі для співробітників, молодших 40 років.

Невдалий досвід Чилі

Чилі була однією з перших країн Латинської Америки, яка ще у 1981 році вирішила реформувати свою пенсійну систему. Вона стала прикладом для аналогічних реформ у Казахстані, Німеччині, Польщі, Угорщині.

Зараз знаменита пенсійна модель з бюджетом у 200 млрд доларів переживає найбільшу кризу в історії подібних систем. Проблема системи в тому, що Чилі повністю поклалася на накопичувальну систему. Ставка внесків у країні становить 10%. Як показала криза, цього недостатньо, щоб нормально забезпечувати найвразливіші верстви населення: близько 80% чилійських пенсіонерів отримують менше за мінімальну заробітну плату (за даними Financial Times).

Наприкінці липня 2020 року чилійська влада ухвалила історичне рішення: через економічну кризу чилійцям дозволили зняти 10% накопичених коштів, що акумулювалися в недержавних пенсійних фондах.

Що робити українцям?

Україна майже 19 років сперечається про параметри своєї пенсійної реформи. У нас досі існує лише два рівні системи: третій та перший. Введення другого — обов’язкових накопичувальних пенсій — спочатку планувалося у 2007 році, потім — у 2011 та 2018 роках. Попри намагання й декларації не вдалося цього зробити й у 2021 році. А зрештою почалася повномасштабна війна.

Концептуальна ідея наших законодавців — дотримуватись курсу трирівневої моделі: відмовлятися від солідарної системи точно не можна. Важливо запровадити другий рівень так, щоб він розвивав і перший рівень, і третій. Планувалося, що другий рівень почнеться з маленьких внесків до 4%, які будуть розподілятися між працівником і працедавцем. Але для запровадження цієї системи потрібна конкурентоспроможна інфраструктура, можливість акумулювати та захистити заощадження. Експерти наголошують, що накопичувальна система ефективно діє в умовах міцних і стабільних економік. Як швидко ми зможемо повернутися до цього питання в післявоєнний час — питання риторичне.

Фото: taslife.com.ua

Автор: Сергій Коробкін